Chapitre 4

Expérience payeur

Pourquoi l'expérience payeur est-elle si importante ?

L'expérience payeur (également appelée expérience client ou expérience utilisateur) correspond à la qualité de l'expérience du client lorsqu'il utilise un paiement open banking.

Une mauvaise expérience payeur peut conduire votre client à ne pas choisir ou à abandonner le paiement.

Pour inciter les clients à choisir les paiements open banking plutôt que les autres méthodes de paiement disponibles, votre prestataire doit tenir compte de quatre facteurs clés qui influencent la perception par la clientèle d'un paiement open banking :

Facilité : cela prendra-t-il du temps ?

Clarté : que dois-je faire exactement ? Est-ce que ça va être difficile ?

Familiarité : ai-je déjà fait cela auparavant ? Est-ce que ça me paraît familier ?

Sécurité : est-ce sûr ? Est-ce que je peux y faire confiance ?

Les clients doivent ensuite naviguer avec succès dans le flux de paiement de l'open banking. Une exécution complète d'un flux de paiement entamé est une conversion. Grâce à de bonnes pratiques en matière d’UX, les utilisateurs sont plus susceptibles d'effectuer un paiement. Les meilleures pratiques à cet égard sont les suivantes :

💡 éviter toute ambiguïté

👀 faire preuve de transparence

☝️ utiliser des modèles et des raccourcis connus

✏️ simplifier les complexités

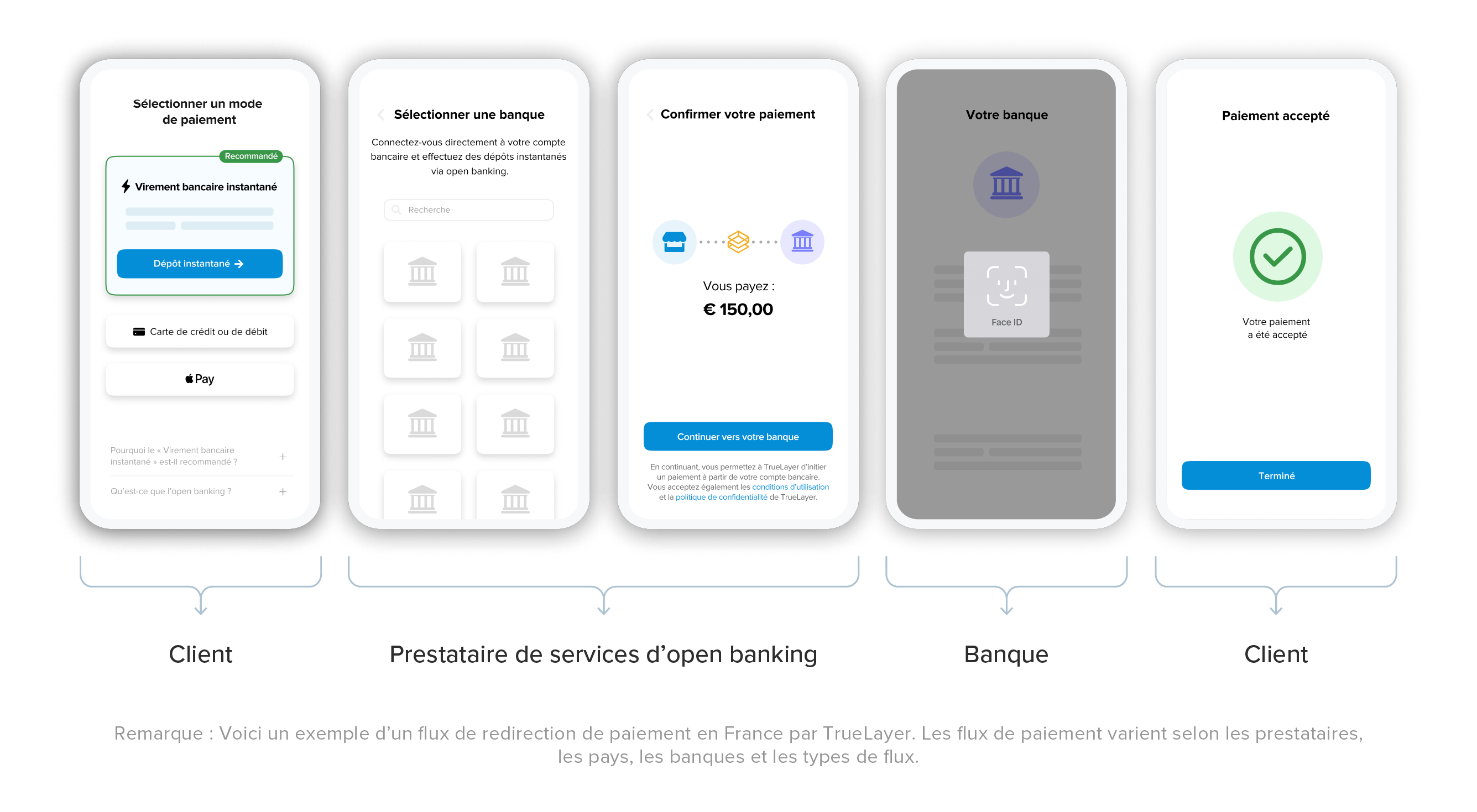

Il est important de noter qu'une partie du parcours de paiement de l'open banking - l'étape de l'autorisation - est dictée par les banques, plutôt que par le prestataire de votre choix, et que les normes établies par les organes directeurs à travers l'Europe peuvent conduire à des parcours utilisateur incohérents.

Remarque : Voici un exemple d’un flux de redirection de paiement en France par TrueLayer. Les flux de paiement varient selon les prestataires, les pays, les banques et les types de flux.

Toutefois, votre prestataire devrait vous conseiller sur la manière de concevoir un parcours de paiement efficace, en tenant compte des spécificités des différentes banques et des réglementations européennes, ainsi que de vos besoins commerciaux. Cela concerne notamment les aspects suivants :

Écrans efficaces de sélection et de consentement des banques

Dans le contexte du flux de paiement open banking, votre prestataire contrôlera les deux parties suivantes : les écrans de sélection de la banque et de consentement.

Écran de sélection de la banque : l'utilisateur choisit sa banque dans une liste d’établissements disponibles. Il est alors redirigé vers cette banque pour autoriser le paiement.

Écran de consentement : l'utilisateur se voit communiquer les informations qui lui sont demandées pour compléter le processus de paiement, puis il donne son consentement.

Pour ces deux étapes du flux de paiement, votre prestataire doit proposer les écrans testés, optimisés et conformes aux exigences réglementaires. Il doit également vous fournir des recommandations utiles à cet égard, en fonction de vos besoins commerciaux et de votre cas d'utilisation.

Demandez à votre prestataire

Quelles mesures prenez-vous pour que les écrans de sélection des banques et les écrans de consentement soient conformes et optimisés pour la conversion ?

Conseils d'experts sur les procédures d'authentification spécifiques à chaque pays européen

Comme nous l'avons mentionné dans la section « Champ d’application », le processus de paiement n'est pas tout à fait uniforme en Europe, car les banques doivent respecter des normes différentes pour l'étape d'authentification selon le pays. Votre prestataire de services d'open banking n'a donc aucun contrôle sur cet aspect de l'expérience utilisateur. Cependant, il peut vous informer sur les spécificités de chaque pays et de chaque banque à cet égard. Par exemple, il peut indiquer si certains établissements financiers exigent un IBAN pour le traitement des transactions ou si certains messages d'erreur sont nécessaires. Il doit également vous conseiller sur la manière de créer vos procédures de paiement pour tenir compte des différentes exigences. Votre prestataire doit également être en contact avec les banques et les organismes de réglementation afin d'obtenir des améliorations.

Demandez à votre prestataire

Qu'en est-il de votre collaboration et de vos échanges avec les banques que votre solution prend en charge, et avec les différents organismes de réglementation de l'open banking ?

Paiements et dépôts avec une UX optimale de bout en bout

Dans le flux de transactions, certains aspects sont contrôlés par votre prestataire de solutions, d'autres par votre banque et d'autres encore par votre entreprise (notamment les écrans d'interface utilisateur pour la sélection du mode de paiement et la confirmation de l'exécution). Ensemble, ils constituent l'expérience utilisateur de bout en bout pour les paiements et les dépôts.

Bien que ces aspects soient indépendants, ils constituent l'expérience utilisateur qui incite les clients à effectuer un paiement. Le prestataire de votre solution doit donc pouvoir vous aider à concevoir efficacement l'ensemble du processus, sans ambiguïté ni complexité susceptibles d'amener les clients à abandonner le processus de paiement.

Demandez à votre prestataire

Quels sont les taux de conversion typiques pour des cas d'utilisation comme le nôtre en France ou [dans d’autres pays] ?

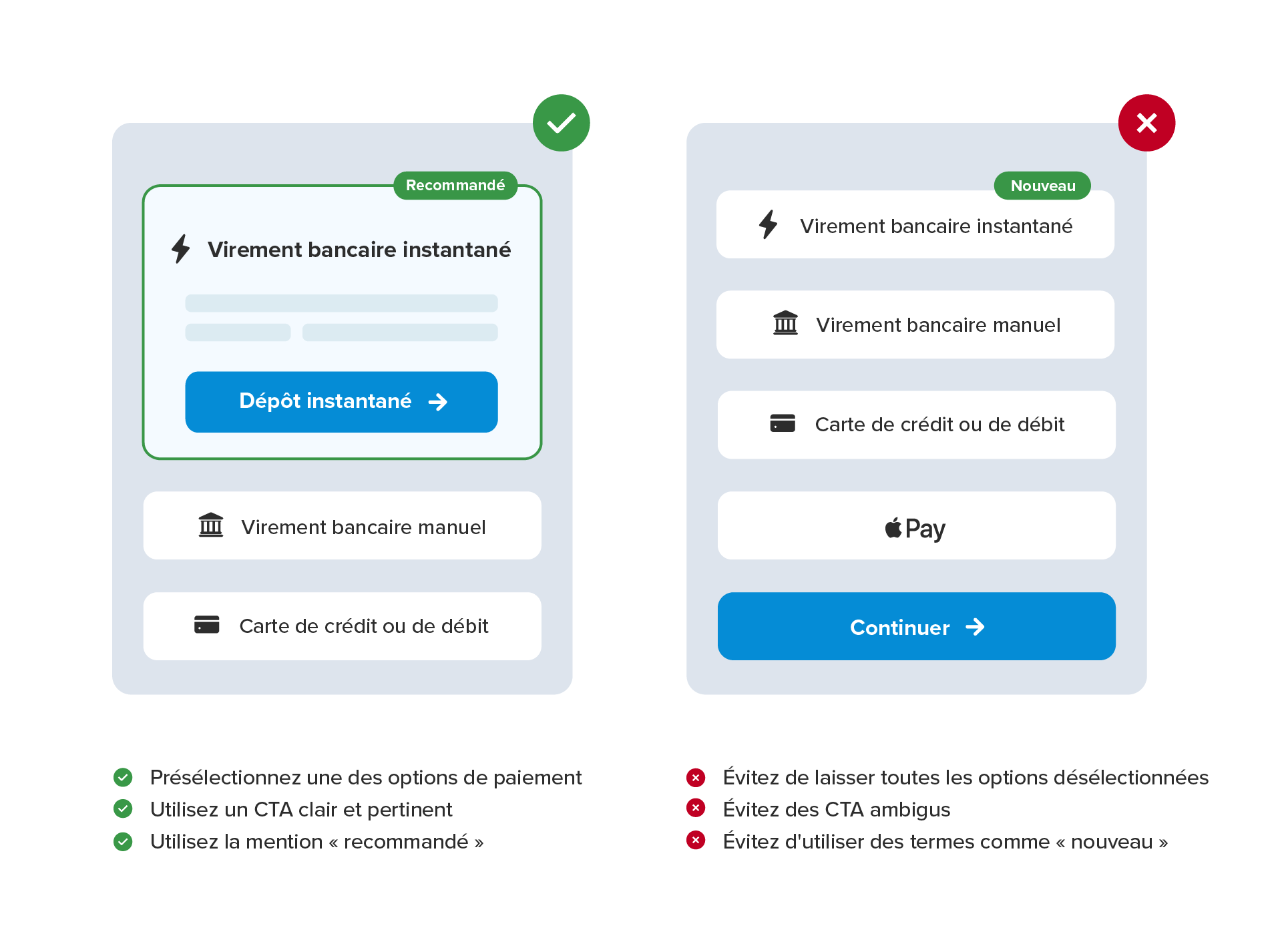

Bonnes pratiques pour faciliter l'adoption de l'open banking

Intégrer l'open banking à votre page de paiement ne se limite pas à ce qui se passe lorsqu'un payeur a choisi ce mode de paiement. Il est tout aussi important de s'assurer que vos clients comprennent ce concept et ses avantages par rapport aux autres moyens de paiement disponibles.

Un prestataire doit pouvoir vous conseiller sur la manière de les communiquer (c'est-à-dire sur le nom à donner à ce mode de paiement) et sur la manière de structurer la hiérarchie de vos options de paiement pour augmenter son taux d'adoption (le pourcentage de tous les paiements d'une entreprise effectués par le biais de l'open banking). Ceci est particulièrement important si l'adoption de l'open banking fait baisser vos coûts et vos inefficacités opérationnelles.

Demandez à votre prestataire

Comment puis-je maximiser l'adoption de ce nouveau mode de paiement ?

TrueLayer propose à la fois des intégrations API directes permettant de personnaliser les flux de paiement, ainsi que des pages de paiement hébergées (HPP) et des kits de développement logiciel (SDK) mobiles avec des éléments personnalisables et des bibliothèques de développeurs.

De plus, notre nouvelle fonction d'authentification par code QR vous permet d'autoriser plus rapidement les paiements faits depuis un ordinateur en transférant la session de paiement à l'application bancaire mobile du client via un code QR.

Notre service d'assistance à l'intégration vous conseille sur la manière de concevoir le processus de paiement optimal pour votre cas d'utilisation, depuis le premier entretien commercial jusqu'à l'intégration elle-même. Nous prenons également en compte le temps de développement que vous pouvez y consacrer.

Grâce aux résultats de tests approfondis, aux études de marché et aux intégrations déjà réalisées, nos experts ont développé des processus pour une expérience utilisateur de paiement qui garantit une conversion optimale. Nous continuons aussi à tester l'UX afin d'affiner les réglages.

“« L'adoption de TrueLayer est très encourageante. Nous constatons maintenant qu'environ 25 % des paiements éligibles sont effectués par virement bancaire via TrueLayer. »

Sitong Wei,

Product Manager

)

)

)

)

)