A2A - Was sind Account-to-Account-Zahlungen?

Bei einer A2A-Zahlung wird die Zahlung direkt von der Bank des Bezahlenden an die Bank des Händlers oder Dienstleisters weitergeleitet. Account-to-Account Zahlungen gibt es schon seit Jahren - etwa als Überweisung, Lastschrift oder Dauerauftrag. Ein Problem stellt allerdings die Geschwindigkeit der Zahlungsautorisierung dar - sie ist oft sehr langwierig, der Geldtransfer kann mehrere Tage dauern. Hinzu kommt die Gefahr von Zahlungsausfällen. Viele Händler sind daher gezwungen, für einmalige Zahlungen oder Transaktionen in Echtzeit auf Kartenzahlungen auszuweichen. Hier bietet Open Banking einen entscheidenden Vorteil: Es ermöglicht eine sofortige Zahlungsautorisierung ohne die mit Karten verbundene Nachteile - etwa hohe Kosten. Dadurch entwickeln sich A2A-Zahlungen zu einer Zahlungsmethode, die in allen Branchen Anklang findet – insbesondere dort, wo schnelle Überweisungen gefragt sind, etwa im E-Commerce und im Investment-Bereich.

Es gibt zwei Arten von A2A-Zahlungen:

Push-Zahlungen: Sie werden in der Regel für einmalige Beträge verwendet, da die Zahlung manuell versendet oder aktiv angestoßen werden muss. Transaktionen in Echtzeit oder die klassische Banküberweisung sind Push-Zahlungen.

Pull-Zahlungen: Unternehmen und Dienstleister ziehen hierbei Geld von den Konten ihrer Kunden ein. Nach der Zustimmung der Kunden können Unternehmen Gelder automatisch einziehen. Ein typisches Beispiel sind Abonnements, die klassischen Varianten in Deutschland sind Daueraufträge oder Lastschrifteinzüge.

Herkömmliche Zahlungsmethoden werden abgelöst

Betrachtet man die gesamte Zahlungswelt, lässt sich feststellen, dass A2A-Payments eine klare Lücke füllen können. Karten und Wallets sind die bisherigen dominanten Zahlungsformen und die attraktivste Methode für Händler, da sie die besten Konversionsraten und die höchste Verbreitung aufweisen. Ihre Nachteile sind jedoch hohe Gebühren und fehlgeschlagene Zahlungen, die zu Kundenabwanderung führen können. Hinzu kommt, dass die Daten über Zahlungsvorgänge nicht beim Händler liegen, sondern beim Finanzdienstleister - der sie für seine eigenen Zwecke nutzen kann. Die Abhängigkeit der Händler wächst. Sie mussten bisher also Kompromisse zwischen hoher Reichweite und guter Konversion auf der einen, hohen Kosten und Verlust der Datenhoheit auf der anderen Seite eingehen. Mit dem Aufkommen von Open Banking ist dies nun nicht mehr nötig: Transaktionen, die traditionell nur mit Karten möglich waren, können von spezialisierten Dienstleistern wie TrueLayer kostengünstig, im Branding und unter voller Kontrolle des Händlers durchgeführt werden. Bei einer Zahlung von einem Konto zu einem anderen sind die Kosten von vornherein niedriger als bei anderen Zahlungsmethoden.

Vorteile von Konto-zu-Konto-Zahlungen

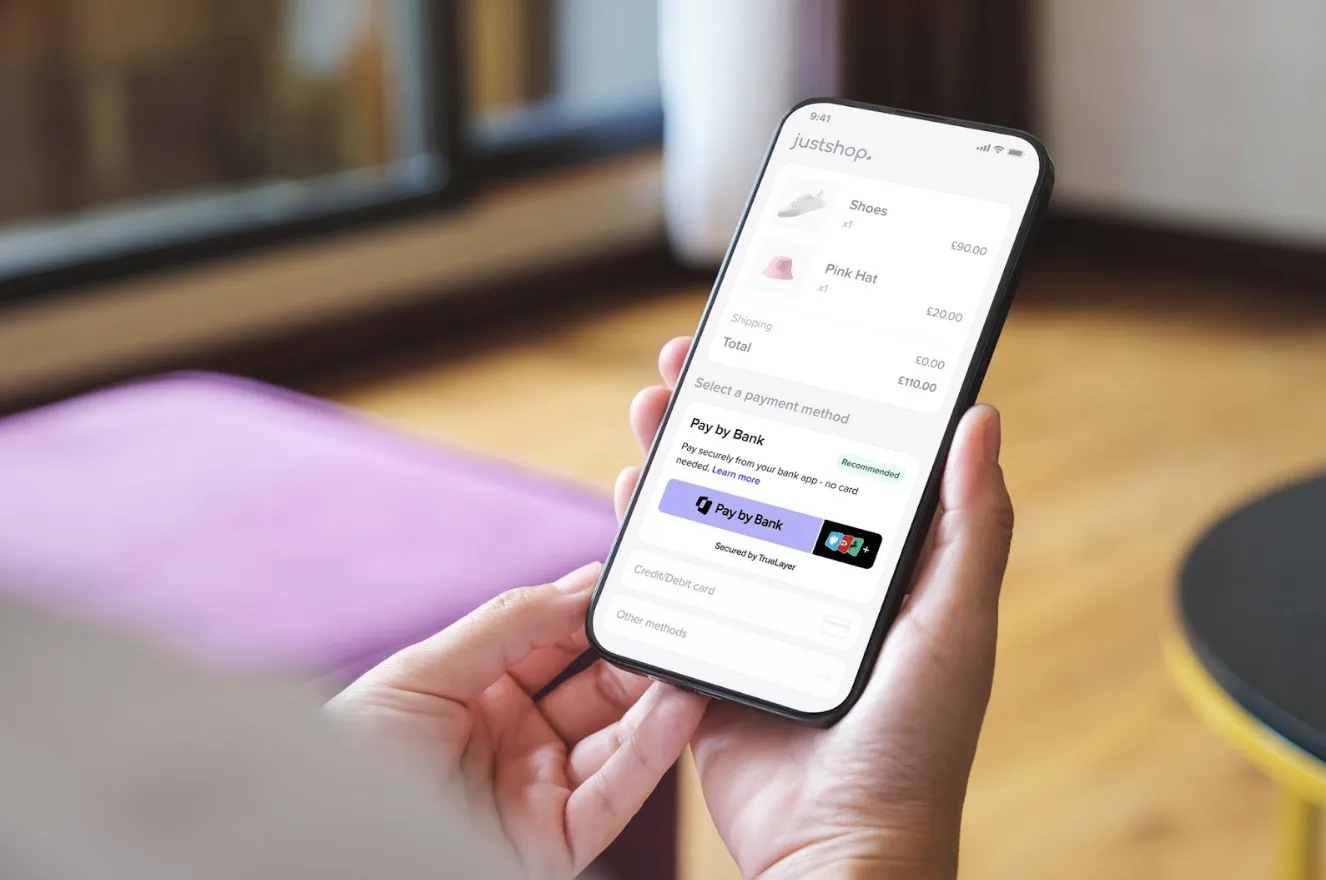

Verbesserte Customer Experience: Durch die Kombination von A2A-Zahlungen mit Open Banking-Technologie können Unternehmen ihren Kunden ein individuelles und reibungsloses Bezahl-Erlebnis bieten. Es gibt keine zwischengeschalteten Akteure und keine Notwendigkeit, die Kartendaten mehrmals einzugeben. Stattdessen haben Schnittstellen (APIs) eine Finanzinfrastruktur ermöglicht, die sowohl sofortige Einmalzahlungen als auch wiederkehrende Zahlungen von Desktop- oder mobilen Browsern und Apps aus akzeptieren kann. Durch den Wegfall der Kartenzahlung kann diese alternative Zahlungsmethode das Kundenerlebnis verbessern und die Zahl der abgebrochenen Einkäufe verringern - ein Hauptproblem bei der Kombination von Kartenzahlung und Zwei-Faktor-Authentifizierung.

Verlässliche Prozesse: Da alle relevanten Kontodaten bereits vorliegen, gehören fehlgeschlagenen Einzüge der Vergangenheit an, sei der Grund nun eine fehlender Kontodeckung oder einfach nur eine falsch angegebene IBAN. Händler können besser mit erzielten Umsätzen kalkulieren, hohe Kosten für manuelle Aufwände und Bankgebühren entfallen.

Effizienzsteigerung: Der Händler kann die für das Payment relevanten Prozesse vollständig automatisieren, Kosten für manuelle Prozesse lassen sich einsparen. Dazu gehören arbeitsintensive Schritte wie der Abgleich der Geldeingänge mit den noch offenen Posten oder die Erstattung von Zahlungen.

SCA-konform: 2021 wurde die Strong Customer Authentication (SCA) eingeführt – SCA bietet eine zusätzliche Sicherheitsebene, wenn Kunden eine Online-Transaktion vornehmen. Kunden müssen nachweisen, wer sie sind, indem sie zwei der folgenden drei Elemente nachweisen:

Ein Passwort oder eine PIN

Ein Endgerät, das für ein Konto registriert ist

Eine biometrische Identifizierung

A2A-Zahlungen, die mit Open Banking-Technologie kombiniert werden, erfüllen die Anforderungen an die Multi-Faktor-Authentifizierung, so dass Unternehmen, die A2A nutzen, die Vorschriften einhalten und mit größerer Wahrscheinlichkeit eine Verringerung der Betrugs- und Rückbuchungsverluste verzeichnen können. Weitere Insights zu Open Banking und dem Umgang mit SCA, sind in unserem Blog zu finden.

Nachteile von Konto-zu-Konto-Zahlungen:

Aus der Sicht des Verbrauchers gibt es keinen großen Unterschied zu Kartenzahlungen. Sie davon zu überzeugen, das Systems zu nutzen und sich von gewohnten Zahlungswegen zu verabschieden, erfordert also einen gewissen Aufwand und klare Use Cases. Herkömmliche Kartensysteme bieten Betrügern Möglichkeiten Zahlungen platzen zu lassen.. Bei A2A-Payments via Open Banking hingegen muss man auf die Kulanz des Händlers hoffen. Gleichzeitig jedoch ist dies aus Händlersicht ein Vorteil, weil er keine ungerechtfertigten Rückforderungen fürchten muss und den erzielten Umsatz besser kalkulieren kann.

Wie hat Open Banking den Zahlungsverkehr zwischen Konten verändert?

Durch Open Banking und Echtzeit-Zahlungen werden A2A-Payments stetig weiter verbessert. Sie werden weiter zunehmen, da Händler die Nachteile anderer Zahlungsmethoden nicht mehr akzeptieren müssen und alle Vorteile vereint sind: große Reichweite (alle Kunden mit einem Bankkonto), hohe Konversionsraten (Nutzungserlebnis ohne Dateneingabe), niedrigere Kosten und höherer Schutz vor Zahlungsausfällen oder ungerechtfertigten Rückforderungen. In Zukunft könnten teure Kreditkartenzahlungen vollständig abgelöst werden. Dies ist insbesondere für das SaaS- und Abo-Geschäft eine gute Nachricht. Weitere Informationen über die Entwicklung des europäischen Zahlungsverkehrs gibt es hier.

Wie sieht die Zukunft von A2A-Zahlungen aus?

Zusammenfassend lässt sich sagen, dass auf Open Banking basierende A2A-Zahlungen die zukünftige Zahlungs-Infrastruktur verändern und dominieren werden. Treiber werden die unzähligen Fintech-Akteure sein, die etablierte Banken immer wieder drängen, zweckmäßige Möglichkeiten für die Implementierung der Bezahlmethode zu schaffen. Damit werden die Integrationen, die einige Banken derzeit in Arbeit haben, weiter verfeinert. In fünf Jahren werden Konto-zu-Konto Zahlungen daher keine alternative Zahlungsmethode mehr sein, sondern die normale Form der digitalen Zahlung. Es gibt Märkte wie die Niederlande, in denen A2A-Zahlungen bereits dominieren und mehr als 60 Prozent aller Online-Transaktionen ausmachen - es ist also keine Frage des Ob, sondern des Wann.

Blickt man ins Open Banking-Pionierland Großbritannien, sind auch die nächsten Schritte bereits erkennbar: Die britische Wettbewerbs- und Marktaufsichtsbehörde (Competition and Markets Authority, CMA) hat die neun größten Banken Großbritanniens beauftragt, variable wiederkehrende Zahlungen (Variable Recurring Payments, VRP) anzubieten. Dabei handelt es sich um den automatischen Geldtransfer zwischen zwei Konten ein und derselben Person, das sogenannte Sweeping. Erste Umsetzungen sind bereits erfolgt: Die Fintech-Super-App Curve bietet den Service gemeinsam mit TrueLayer an.

How traditional onboarding methods are holding iGaming operators back

Why iGaming operators are turning to TrueLayer for player onboarding

)

)

)

)

)