Betrug bei Rückbuchungen und wie Sie ihm vorbeugen

Online-Kanäle spielen im deutschen Einzelhandel zweifelsohne eine immer tragendere Rolle. So verzeichnete der E-Commerce-Sektor in der Bundesrepublik laut dem Online-Monitor des Handelsverbands Deutschland (HDE) allein zwischen 2018 und 2020 einen Zuwachs von nahezu 14 Milliarden Euro bzw. 23 %. Für viele Unternehmen war diese Entwicklung im Zuge der Pandemie von elementarer wirtschaftlicher Bedeutung. Gleichzeitig gingen mit ihr aber auch zusätzliche Gelegenheiten für Online-Betrug einher.

Bis zu 86 % aller Rückbuchungen könnten Schätzungen zufolge Fälle des sogenannten „Friendly Fraud“ sein (mehr dazu später). Der Chargeback Field Report zeigt zudem: Die Mehrheit der Händler hat beim Betrug im Zusammenhang mit Rückbuchungen im Jahr 2021 eine erhebliche Zunahme an Fällen verzeichnet. Für 90 % ist das Thema inzwischen eine große Herausforderung.

Im Folgenden werfen wir einen genaueren Blick auf das Thema Rückbuchungsbetrug und beleuchten Möglichkeiten zur Prävention.

Was ist Rückbuchungsbetrug?

Ganz grundlegend sollen Rückbuchungen Debit- und Kreditkartennutzern zusätzlichen Schutz bieten. Treten bei einem Einkauf Probleme auf, etwa mit der Ware, einer Rückerstattung oder einer in der Höhe falschen Belastung auf Konto oder Kreditkarte, können sie so ihr Geld zurückerhalten.

Bei einer Rückbuchung kommt es also zu einer nachträglichen Stornierung der Kredit- bzw. Debitkartenzahlung. Ihr Ablauf unterscheidet sich von einer Rückerstattung: Bei letzterer fordert der Kunde das Geld direkt vom Händler zurück. Eine Rückbuchung wird dagegen direkt von der Bank des Kunden bzw. dem kartenausgebenden Unternehmen in seinem Auftrag durchgeführt.

Rückbuchungen werden von Kunden etwa aus folgenden Gründen angefragt:

Unzufriedenheit mit den erhaltenen Artikeln oder Leistungen

Unbekannte Belastung auf der Kreditkarte, Zweifel über die Validität der Zahlung

Nicht erhaltene Rückerstattung

Fehler bei einer Zahlung, z. B. doppelte Berechnung einer Bestellung, falscher Zahlungsbetrag oder Berechnung eines nicht mehr aktiven Abonnements

Händler nicht mehr geschäftlich tätig, Rückerstattung somit nicht möglich

In allen diesen Szenarien liegen legitime Gründe für eine Rückerstattung vor. Gleichwohl kann es aber auch zu Anforderungen im Hinblick auf Rückbuchungen kommen, die Kunden ganz bewusst ohne rechtmäßigen Grund einsteuern – ein klarer Betrugsversuch. Ein solcher liegt etwa vor, wenn ein Kunde behauptet, eine ihm unbekannte Zahlung auf seiner Kreditkartenabrechnung bemerkt zu haben, dabei jedoch genau weiß, dass er den zugehörigen Kauf de facto getätigt hat.

Bei Rückbuchungsanfragen entscheidet die Bank häufig zugunsten des Kunden. Sie führt dann eine Rückerstattung in seinem Namen durch und stellt ihrerseits eine Forderung an den Händler. Es kommt also gewissermaßen zu einer indirekten Rückerstattung durch den Händler, für den zudem Rückbuchungsgebühren entstehen, die sich je nach Bank auf bis zu 50 Euro belaufen können.

Sind Rückbuchungsbetrug und Friendly Fraud dasselbe?

Rückbuchungsbetrug wird bisweilen auch als „Friendly Fraud“ bezeichnet. Die Bezeichnung rührt daher, dass der Betrugsversuch von einem dem Händler namentlich bekannten Kunden eingeleitet wird und nicht etwa von einem anonymen Dritten.

Ganz wie beim Ladendiebstahl liegen Friendly Fraud häufig unehrliche Absichten zugrunde. Ebenso kann es sich aber auch um ein Versehen handeln, bei dem sich ein Kunde einfach nicht an eine Zahlung auf seinem Kontoauszug erinnern kann und deshalb bei seiner Bank eine Rückbuchung anfordert. Von „Family Fraud“ ist die Rede, wenn Verwandte oder Partner mit der Kreditkarte eines Familienmitglieds ohne dessen Wissen Zahlungen durchführen, die diese dann wiederum via Rückbuchung zurückfordern.

Welche Kosten fallen bei Rückbuchungsbetrug an?

Rückbuchungen wirken sich, ob berechtigt oder nicht, negativ auf die Geschäftszahlen eines Unternehmens aus. Sie nehmen zudem auch Einfluss auf die Rückbuchungsrate, den prozentualen Anteil an Zahlungen mit Rückbuchung eines Händlers. In diesem Gesamtkontext entstehen verschiedene direkte und indirekte Kosten wie etwa die folgenden:

Direkte Kosten

Rückbuchungsgebühren

Jede Rückbuchungsanforderung ist auch mit einer Gebühr verbunden, die je nach Bank bis zu 50 Euro betragen kann. In Kombination mit den Verarbeitungsgebühren der Kreditkartenunternehmen entsteht hier schnell eine empfindliche Belastung.

Warenverluste

Bei Fällen von Rückbuchungsbetrug muss der Online-Händler den bezahlten Betrag zurückerstatten. Der Kunde jedoch hat keine Verpflichtung, die Ware zurückzuschicken, falls die Bank seiner Forderung zustimmt.

Monitoring-Programme

Kartennetzwerke wie Visa und Mastercard behalten die Rückbuchungsrate aller Nutzer genau im Blick. Ein Überschreiten eines gewissen Schwellenwerts (Visa: 0,65 % / Mastercard: 1 %) kann zur Aufnahme im Monitoring-Programm des Kartennetzwerks führen. Diese Programme gehen mit monatlichen Gebühren einher, die erst entfallen, wenn die Rückbuchungsrate wieder unter den Schwellenwert gesunken ist.

Indirekte Kosten

Operative Belastung

Zur Bearbeitung einer Bestellung müssen auch operative Kosten und Ressourcen investiert werden, dies etwa für Produktion und Verpackung, Versand, Logistik und Transport. Bei einer Rückbuchung sind diese Kosten für den Händler ohne Gegenwert angefallen. Er hat also effektiv Zeit, Ressourcen und Geld verloren.

Unerwähnt geblieben ist dabei bislang noch der zeitliche, personelle und Ressourcenaufwand, der anfällt, wenn der Händler einer Rückbuchungsanforderung widersprechen möchte. Hierbei wird häufig die Unterstützung von Betrugsanalysten notwendig, ebenso wie die Teilnahme an Programmen zum Betrugsmonitoring. Laut einer Studie von Kount aus dem Jahr 2021 haben 70 % der Unternehmen bereits in derartige Programme investiert.

Entgangene Chancen

Jede Bestellung, die mit einer Rückbuchung endet, hätte auch in einer letztlich gewinnbringenden Transaktion resultieren können. Durch Rückbuchungen entstehen somit indirekte Kosten aus entgangenen Chancen. Diese können sich im Laufe der Zeit auch akkumulieren und das Wachstum eines Unternehmens hemmen.

Wie können Unternehmen Rückbuchungsbetrug effektiv bekämpfen?

Mit ihrem Einspruch gegen eine Rückbuchungsforderung an die Bank des Kunden können Unternehmen auch darlegen, warum es sich ihrer Auffassung nach um einen Betrugsversuch handelt. Hierbei wird von „Representment“ (auch: Wiedervorlage) gesprochen. Die Entscheidung liegt dann im Ermessen der Bank.

Ein solches Schreiben sollte kurz gefasst sein und die folgenden Punkte beinhalten:

Transaktionsbeleg: Der Beleg kann über Ihr Zahlungs-Gateway abgerufen werden. Geprüft werden dabei auch AVS und CVV, um zu validieren, dass der Karteninhaber die Transaktion tatsächlich durchgeführt hat.

Rechnung: Ihre Rechnung sollte die bestellten Artikel bzw. Leistungen enthalten, ebenso wie das Kaufdatum, den Kundennamen, die Rechnungs- und Versandadresse sowie eine Tracking-Nummer.

Tracking-Bestätigung: Mit dieser sollte nachgewiesen werden können, dass der Kunde die Ware erhalten hat. Software-Anbieter müssen Erhalt und Nutzung durch den Kunden anderweitig nachweisen.

Ihre Geschäftsbedingungen: Diese sollten einen eigenen Abschnitt zu Rückbuchungen enthalten.

Kopie Ihrer Bezahlabschluss-Seite: Hier sollte ersichtlich sein, dass Ihre Kunden Ihren Geschäftsbedingungen über eine entsprechende Schaltfläche zustimmen.

So gehen Sie Rückbuchungsbetrug präventiv an

Mit den folgenden Maßnahmen können Sie Ihr Rückbuchungsrisiko schon im Vorfeld einer Transaktion minimieren:

Bestätigungs-E-Mails für alle Bestellungen: So fällt Betrügern die Behauptung schwerer, eine Zahlung an Sie angeblich vergessen zu haben. Gleichzeitig bieten Sie ehrlichen Kunden eine Erinnerungsstütze für ihren Kontoauszug.

Unterschrift bei Lieferung: Diese kundenseitige Bestätigung macht einen angeblichen Nichterhalt unwahrscheinlicher.

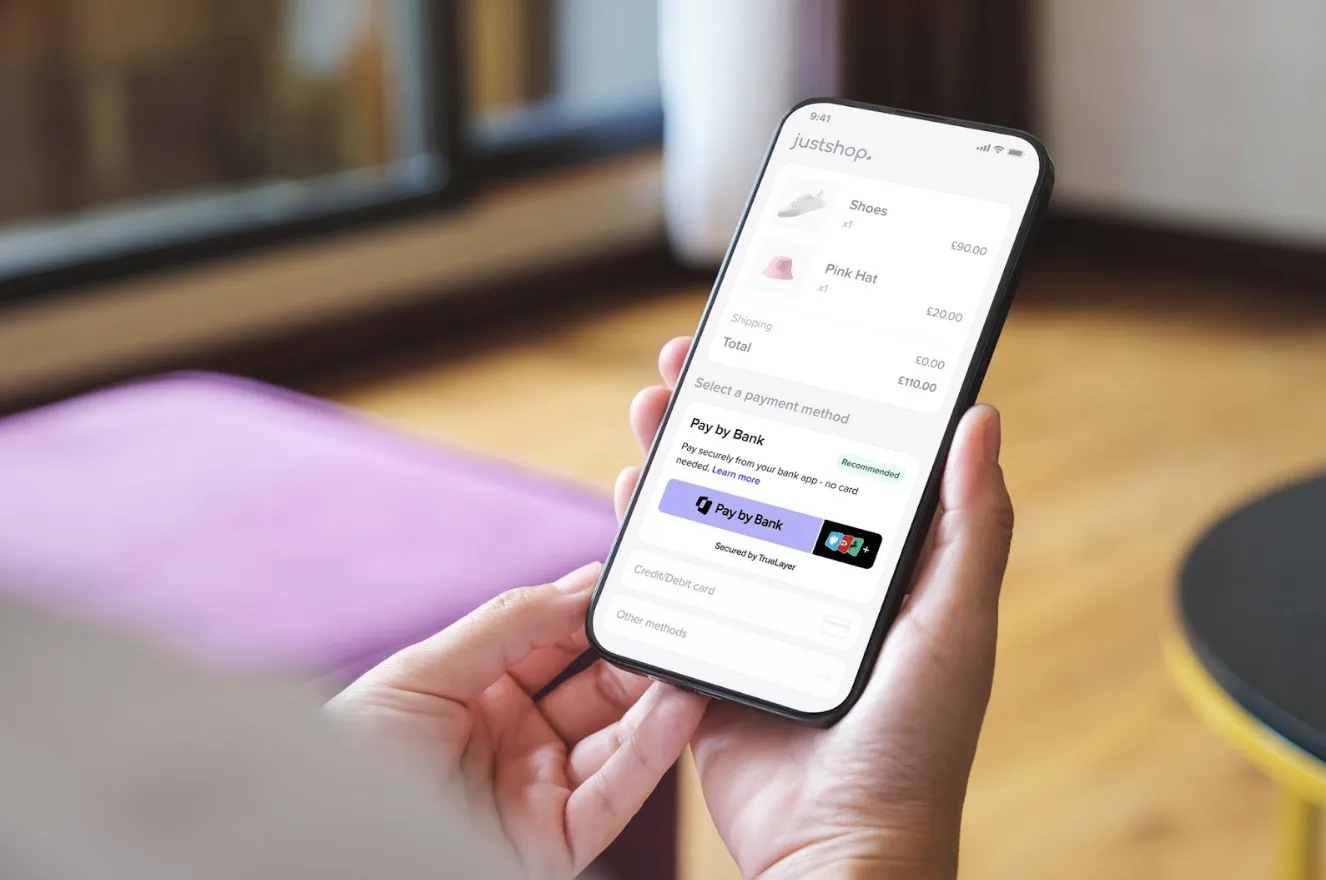

Alternative Zahlungsmethoden: Rückbuchungsbetrug lässt sich auch durch Alternativen zu Kredit- und Debitkarten reduzieren. Bei Open Banking sind grundsätzlich keine Rückbuchungen möglich, dafür verfügt es aber über Schutzmechanismen, die sowohl Kunden als auch Unternehmen absichern.

Wie lässt sich mit Open Banking Rückbuchungsbetrug verhindern?

Bei Zahlungen mit Open Banking – oft auch als Echtzeit-Banküberweisungen bezeichnet – kommen keine Kreditkarten zur Anwendung, was auch Rückbuchungen unmöglich macht.

Über die TrueLayer Payments API zahlen Online-Shopper in wenigen Klicks. Mit dem Kunden, dem Händler und dem Open-Banking-Zahlungsanbieter sind dabei nur drei Parteien in die Transaktion involviert, dies in einer direkten Geschäftsbeziehung. Wird eine Rückerstattung notwendig, ist diese für den Kunden somit auch nahtloser anfragbar.

Weitere Informationen zu Open-Banking-Zahlungen und den Chancen für Ihr Unternehmen finden Sie in unserem umfassenden Guide.

How does your business stack up on the Pay by bank value flywheel?

Payment incentives: the secret sauce in your Pay by Bank recipe

)

)

)

)

)