Open Banking: Wo bei SEPA Instant Payments noch Aufholbedarf besteht

Open Banking und Echtzeitüberweisungen gehen Hand in Hand. Durch Open Banking setzen sich Account-to-Account-Zahlungen (A2A Payments) als Zahlungsmethode in allen Branchen durch, insbesondere dort, wo schnelle Überweisungen gefragt sind, etwa im E-Commerce und im Investment-Bereich.

Um die Vorteile von Open Banking jedoch optimal nutzen zu können, müssen Überweisungen nahtlos und in Echtzeit über Landesgrenzen hinweg möglich sein. Denn Verbraucher und Unternehmen möchten überall in Europa schnell, bequem und sicher zahlen können.

In diesem Blogartikel beschäftigen wir uns mit der Frage, warum sich Open Banking Payments in Europa nur dann durchsetzen werden, wenn Echtzeitüberweisungen überall möglich sind und Hindernisse wie IBAN-Diskriminierung beseitigt werden. Wir erläutern den aktuellen Status Quo und gehen auf die nächsten Schritte ein.

Was ist SEPA Instant?

SEPA Instant ist eine Zahlungsart, die 2017 auf Betreiben der EU eingeführt wurde und einfache grenzüberschreitende Echtzeitüberweisungen in 36 Ländern ermöglichen soll.

Sie basiert auf der im Jahr 2012 beschlossenen SEPA-Verordnung. SEPA steht für „Single Euro Payments Area“, erfasst als solche somit den einheitlichen Euro-Zahlungsverkehrsraum. Die Verordnung ist die rechtliche Grundlage eines einheitlichen europäischen Zahlungsraums für Überweisungen und Lastschriften.

“SEPA Instant war nicht als Premium-Service gedacht, den man lediglich als Notlösung und mit hohen Gebühren anbietet.

Der Bedarf an schnelleren und zuverlässigeren Transaktionen ist im Lauf des letzten Jahrzehnts rapide gestiegen – und damit auch das Risiko der Fragmentierung. Als SEPA Instant eingeführt wurde, gab es bereits mehrere nationale Systeme für Instant Payments, etwa iDeal in den Niederlanden oder Swish in Schweden. Diese Systeme funktionieren allerdings nicht grenzüberschreitend und können daher nicht auf einen europaweiten Zahlungsverkehrsraum umgelegt werden.

SEPA Instant war nicht als Premium-Service gedacht, den man lediglich als Notlösung und mit hohen Gebühren anbietet.

Vielmehr wollte man mit SEPA Instant das Fundament für ein neues Normal in Europa legen, damit sekundenschnelle und reibungslose Überweisungen im grenzüberschreitenden Zahlungsverkehr genauso gut funktionieren wie im Inland.

Entgegen allen Intentionen ist die Methode derzeit aufgrund der aktuellen Rahmenbedingungen jedoch de facto zu eben einer solchen Premium-Option geworden.

Warum ist SEPA Instant für Open Banking Payments wichtig?

Dank Open Banking sind Echtzeitüberweisungen sowohl für Verbraucher als auch für Händler mit wenigen Klicks durchführbar. Da sie in den regulären Zahlungsverkehr integriert werden, wirken sich Echtzeitüberweisungen auch auf SEPA Instant aus. Denn so wird aus einer Zahlungsmethode, die nur im Online-Banking verfügbar und speziell für Banküberweisungen ausgelegt ist, eine alternative Zahlungsmethode für alle Branchen. Allen voran für solche, in denen Zahlungen schnell fließen müssen, etwa im E-Commerce oder im Investment-Bereich.

Was Verbraucher wollen

Europäische Verbraucher möchten einfach, schnell und kostenlos online bezahlen. Sie haben größeres Vertrauen in Unternehmen, die Zahlungen in Echtzeit abwickeln. In Branchen wie zum Beispiel im Vermögensmanagement würde die Hälfte der Kunden wahrscheinlich zu einem Konkurrenten wechseln, der Echtzeitüberweisungen anbietet. Über ein Drittel wäre bereit, mehr auszugeben, wenn sie das eingezahlte Geld sofort einsetzen könnten.

Was Unternehmen wollen

Für Unternehmen hat Instant Payment als Zahlungsmethode den Vorteil, dass Zahlungseingänge in Echtzeit einen besseren Überblick und einen besseren Cashflow ermöglichen. Insbesondere E-Commerce-Händler verringern so ihr Risiko, da sie Bestellungen sofort ausführen können (zum Vergleich: Bei Online-Kartenzahlungen können bis zum Geldeingang bis zu 3 Tage vergehen).

Schaffung einer attraktiven Zahlungsmethode für die EU

Die European Payments Initiative (EPI) war einer der jüngeren Versuche der Branche, auf der Basis von SEPA Instant eine europaweit einheitliche Lösung für Echtzeitüberweisungen im Online-Handel zu schaffen. Galt die EPI zunächst noch als Gegenentwurf zu den etablierten Kartenbezahlsystemen, mussten die Ambitionen zuletzt deutlich zurückgeschraubt werden, nachdem sich mehr als die Hälfte der Teilnehmer von der Initiative distanziert hatte.

Eine paneuropäische Zahlungslösung, die mit den Grundsätzen des offenen Kontozugriffs der Zweiten Zahlungsdiensterichtlinie (PSD2) vereinbar ist, bleibt aber weiterhin gefragt. Sie würde eine große Vielfalt an Zahlungsdienstleistern unterstützen und Verbrauchern flexible Wahlmöglichkeiten bieten.

Wir unterstützen die EU-Maßnahmen zur Verbesserung von SEPA Instant. Die Akzeptanz von A2A-Payments über Open Banking wird maßgeblich von einer zuverlässigen Infrastruktur für Echtzeitüberweisungen abhängen. Sowohl Händler als auch Verbraucher möchten schnell, bequem und sicher bezahlen – Ziele, die mit der Kombination aus grenzüberschreitenden SEPA Instant Payments und sicheren Open Banking APIs erreichbar sind.

Wo hakt es bei SEPA Instant?

SEPA Instant ist optional: Banken sind nicht verpflichtet, Echtzeitüberweisungen im SEPA-Raum anzubieten, und tatsächlich tut es kaum mehr als die Hälfte aller EU-Banken. Und diese wiederum kämpfen mit der mangelnden Interoperabilität sowohl bei Inlands- als auch Auslandszahlungen.

Zurzeit ist SEPA Instant auch dort, wo es verfügbar ist, im Vergleich mit anderen Zahlungsmethoden nicht attraktiv genug – hohe Transaktionsgebühren erweisen sich für die Akzeptanz bei Verbrauchern als deutlicher Dämpfer. Aktuell finden daher nur 10 % aller Überweisungen in Echtzeit statt.

Darüber hinaus hat die weit verbreitete IBAN-Diskriminierung zur Folge, dass grenzüberschreitende Echtzeitüberweisungen oft fehlschlagen oder abgebrochen werden.

Fehlende Verpflichtung führt zu geringer Verfügbarkeit

Bei der Verfügbarkeit von SEPA Instant ist in den verschiedenen Mitgliedstaaten eine hohe Schwankungsbreite zu beobachten – von über 61 % in Finnland bis zu nur 5 % in Irland. Slowenien ist das erste Land, in dem alle Banken, die reguläre Überweisungen durchführen, ab April 2022 auch SEPA Instant anbieten.

Interoperabilität von Instant-Payment-Systemen

Selbst hohe Verfügbarkeitsraten sind kein verlässlicher Indikator für die tatsächliche Durchführbarkeit von Echtzeitüberweisungen, da die beiden Zahlungsplattformen für SEPA Instant, TIPS und RT1, nicht interoperabel sind. So liegt etwa die Verfügbarkeit von SEPA Instant in Frankreich nominal bei 26 %. In der Praxis ist sie jedoch wesentlich geringer, da einige Banken nur TIPS und andere nur RT1 verwenden, sodass viele Zahlungen nicht durchführbar sind.

Erhalten vs. auslösen

Erschwerend kommt hinzu, dass Verbraucher Echtzeitüberweisungen bei Banken, die SEPA Instant anbieten, möglicherweise nur erhalten, nicht aber auslösen können. Das liegt daran, dass das System vorrangig auf die Erreichbarkeit von Konten für Überweisungen von anderen Banken abstellt.

Verbrauchergebühren

Auch dort, wo SEPA Instant von Banken angeboten wird, ist die Akzeptanz relativ gering. Dies liegt vor allem daran, dass Verbrauchern für die Nutzung eine Gebühr berechnet wird, was die Attraktivität gegenüber etablierten kostenlosen Zahlungsmethoden wie regulären Überweisungen schmälert.

Die Gebühren schwanken je nach Kreditinstitut und Land und werden entweder pauschal oder prozentual abgerechnet. In Frankreich fallen pro Transaktion 0,80 € bis 1,00 € an, in Deutschland kostet jede Transaktion im Schnitt zusätzlich 0,60 €. In Spanien kann die Pauschalgebühr sogar mit bis zu 12 € pro Transaktion zu Buche schlagen. Dies ist definitiv ein Nachteil gegenüber etablierten Zahlungsmethoden wie z. B. Karten, bei denen die Verbraucher keine zusätzlichen Gebühren zahlen.

| Land | Gebühren für SEPA Instant |

|---|---|

| Belgien | € 0,00 - € 1,25 |

| Finnland | € 0 |

| Frankreich | € 0 - € 1,00 |

| Deutschland | € 0 - € 1,50 |

| Irland | € 0 - € 0,99 |

| Italien | € 0.60 - € 5,90 |

| Litauen | € 0,41 |

| Portugal | € 1,35 - € 5,20 |

| Spanien | € 0,95 - € 12,00 |

In der Praxis bedeutet dies, dass die Akzeptanz von SEPA Instant auch bei vorhandener Verfügbarkeit gering bleibt. Zwar ist der Anteil seit 2017 stetig gestiegen – von 5,2 % aller SEPA-Überweisungen im Oktober 2019 auf 10,38 % im September 2021. In manchen Ländern liegt der Anteil aber auch weit darunter, so etwa in Frankreich bei nur 3 %. Von den ursprünglichen Ambitionen ist man daher noch weit entfernt.

IBAN-Diskriminierung

Die SEPA-Verordnung schreibt vor, dass alle grenzüberschreitenden elektronischen Zahlungen in Euro genauso einfach durchführbar sein müssen wie Inlandszahlungen. Nach wie vor stellt die IBAN-Diskriminierung in diesem Kontext jedoch ein erhebliches Problem dar, das generell alle Zahlungsmethoden betrifft.

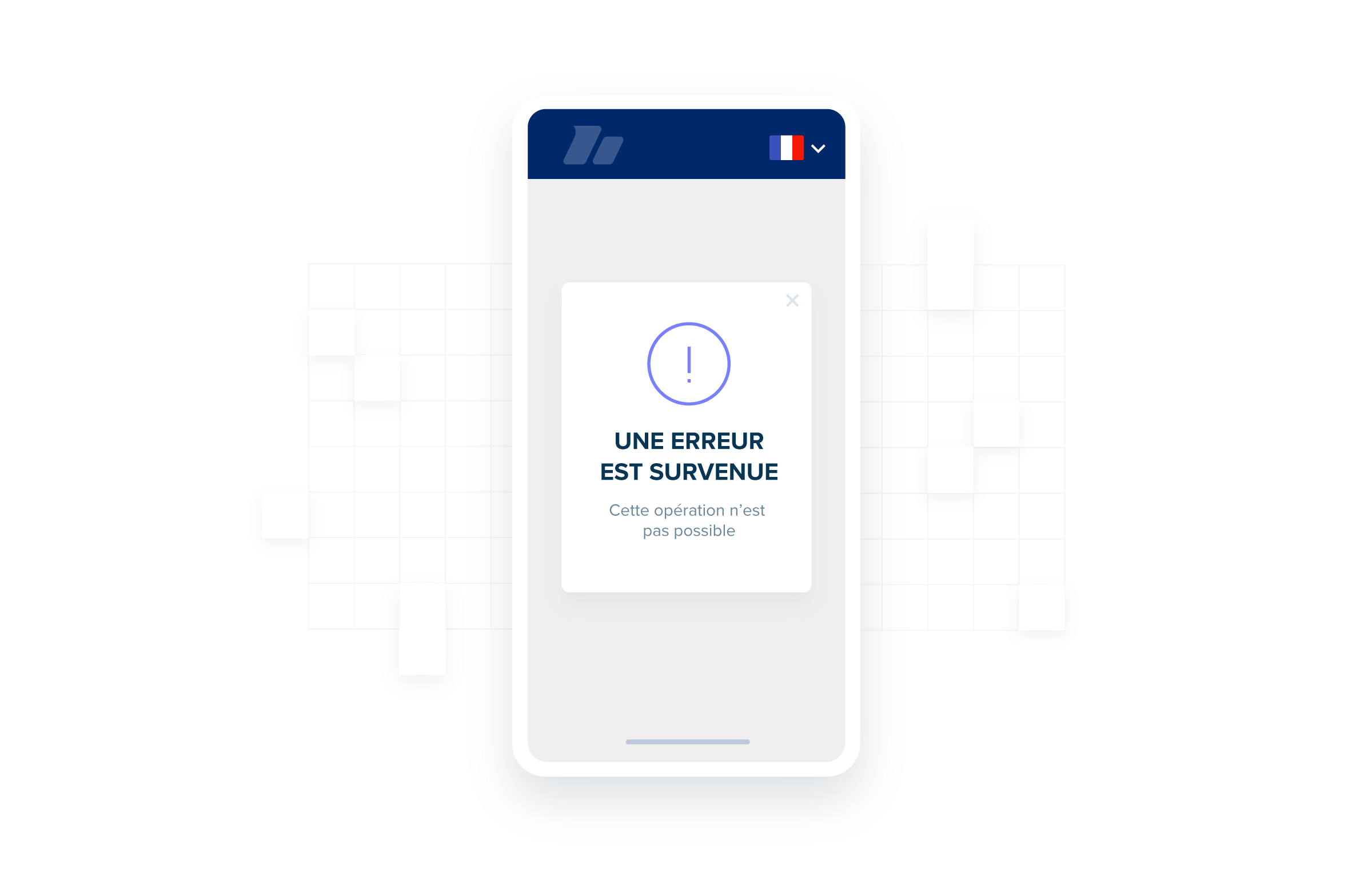

Konkret bedeutet dies, dass man trotz Open Banking keine Echtzeitüberweisungen auf ein Bankkonto in einem anderen Mitgliedstaat auslösen kann, oder dass Banken von den Nutzern unnötige, diskriminierende Schritte verlangen, die letztlich zu einer hohen Abbruchquote führen.

Einige Beispiele für diskriminierende Schritte im Zahlungsprozess:

Zwingende Nutzung eines Kartenlesers zur Validierung der Zahlung

Registrierung einer ausländischen IBAN als vertrauenswürdiger Empfänger

Notwendigkeit der Erhöhung des Auslandsüberweisungslimits im Online-Bankkonto oder durch Anruf bei der Bank

Die Kampagne Accept My IBAN hat im vergangenen Jahr über 2000 Beschwerden von Verbrauchern erhalten. Es wird jedoch davon ausgegangen, dass jedes Jahr viele Fälle ungemeldet bleiben.

Wie sehen die nächsten Schritte aus?

Angesichts der ernüchternden Bilanz zu SEPA Instant hat EU-Kommissarin Mairead McGuinness vor kurzem eine entsprechende EU-Verordnung für die zweite Jahreshälfte 2022 angekündigt. Grenzüberschreitende Echtzeitüberweisungen sind auch ein zentraler Schwerpunkt der EU-Strategie für den Massenzahlungsverkehr und ein wichtiger Baustein für einen europaweit offenen Zahlungsverkehr.

Wir begrüßen diese Schwerpunktsetzung und werden uns in die Diskussionen einbringen, um ein funktionierendes Zusammenspiel von SEPA Instant und Open Banking und damit eine attraktive neue EU-Zahlungsmethode zu erreichen.

Zur Verwirklichung dieses Ziels sind folgende Schritte wichtig:

Alle Finanzinstitute müssen Echtzeitüberweisungen auslösen und empfangen können

Echtzeitüberweisungen sollten nicht mehr optional sein. Alle Kreditinstitute, die reguläre Überweisungen anbieten, müssen verpflichtet werden, auch Echtzeitüberweisungen anzubieten. Dies wird zu einer deutlich höheren Verfügbarkeit und Akzeptanz im SEPA-Raum führen.

Zur Förderung der Akzeptanz müssen Banken außerdem verpflichtet werden, bei SEPA Instant nicht nur den Eingang von Überweisungen, sondern auch ihre Auslösung umzusetzen. Die fehlende Interoperabilität von TIPS und RT1 muss ebenfalls gelöst werden, da die Zahlen zur Verfügbarkeit von SEPA Instant ansonsten irreführend sind.

Damit Echtzeitüberweisungen tatsächlich grenzüberschreitend möglich sind, muss auch der Diskriminierung von IBAN-Nummern aus anderen SEPA-Ländern Einhalt geboten werden. Vonnöten ist ein stärkeres Bewusstsein rund um dieses Problem sowie eine striktere Einhaltung der SEPA-Verordnung.

Echtzeitüberweisungen müssen für Verbraucher kostenlos sein

Echtzeitüberweisungen dürfen kein Premium-Service bleiben. Der Erfolg dieser Zahlungsmethode steht und fällt damit, dass sie für Verbraucher kostenlos ist.

Damit Echtzeitüberweisungen als attraktive Alternative zu anderen Zahlungsmethoden in Betracht gezogen werden können, dürfen für Verbraucher keine Transaktionsgebühren anfallen. Dies ist für die Akzeptanz der Zahlungsart unabdingbar, denn am höchsten ist sie derzeit dort, wo die Gebühren am niedrigsten sind.

Verbraucher müssen die Maßnahmen zur Absicherung von Echtzeitüberweisungen verstehen und ihnen vertrauen

Verbraucher müssen der Sicherheit und Zuverlässigkeit von Echtzeitüberweisungen vertrauen können. Ist dies der Fall und steigt damit das Verbraucherinteresse, haben Händler einen Anreiz, Überweisungen als Zahlungsmethode anzubieten.

Verbindet man Echtzeitüberweisungen mit sicheren Open Banking APIs, ist das Ergebnis eine der schnellsten und sichersten Zahlungsarten.

Durch zusätzliche Sicherheitsmaßnahmen wie die Bestätigung des Überweisungsempfängers haben Verbraucher eine höhere Gewissheit, dass ihre Überweisungen an den vorgesehenen Empfänger gehen. Diese Maßnahmen sollten so implementiert werden, dass sie für die Nutzer keine abschreckenden Hindernisse im Zahlungsvorgang darstellen.

We don’t need another Wero: building on Pay by Bank

Software engineering in the age of AI: run the mile you're in

)

)

)

)

)

)

)

)