Der Aufstieg der alternativen Zahlungsmethoden

Haupterkenntnisse

In den nächsten fünf Jahren wird die Nutzung von Bankzahlungen, Zahlungen mit E-Wallet und BNPL-Angeboten (Buy Now, Pay Later / Jetzt kaufen, später bezahlen) erheblich schneller zunehmen als der Einsatz von kartenbasierten Bezahlverfahren.

Alternative Zahlungsmethoden (Alternative Payment Methods / APMs) wurden zunächst nur auf lokaler Ebene oder für bestimmte Zahlungsarten eingesetzt. Mittlerweile haben sie sich fest am Markt etabliert – und auf manchen Märkten kartenbasierte Zahlungen bereits überholt.

Open Banking bietet ein europaweites API-Netzwerk für sichere und schnellere Zahlungen und ist damit eine treibende Kraft bei der Entwicklung alternativer Zahlungsmethoden.

„Bar oder mit Karte?“ – Eine Frage, die Kunden häufig gestellt wird, wenn sie in Geschäften bezahlen. Im Internet gibt es noch mehr Auswahlmöglichkeiten: So kann z. B. auch über das Bankkonto oder per E-Wallet bezahlt werden.

In den Anfangszeiten des E-Commerce wurden alternative Zahlungsmethoden (APMs) wie beispielsweise E-Wallets nur für lokale oder bestimmte Arten von Zahlungen angeboten. Mittlerweile jedoch etablieren sie sich immer mehr und laufen klassischen Zahlungsarten wie Kartenzahlungen auf vielen europäischen Märkten den Rang ab.

Der Schwerpunkt dieses Berichts liegt auf digitalen Zahlungen beim Online-Geschäft im Privatkundensegment – Person-to-Business-Zahlungen (P2B), die Verbraucher für ihre Online-Käufe tätigen. Neben der Zahlung mit Karte spielen die folgenden alternativen Zahlungsmethoden eine zentrale Rolle:

BANKZAHLUNGEN

Zahlungen vom Bankkonto des Käufers auf das Konto des Verkäufers (in diesem Bericht geht es sowohl um herkömmliche Bankzahlungen als auch um neue digitale Möglichkeiten wie Open-Banking-Zahlungen).

E-WALLETS

Digitale Geldbörsen funktionieren genau wie Bankkonten, werden jedoch in der Regel von Nichtbanken ausgegeben. Ein E-Wallet wird mittels Karte oder Bankzahlung aufgeladen.

BUY NOW PAY LATER (BNPL) – Jetzt kaufen, später bezahlen

Hier kann der Kunde für seine Käufe bequem Ratenzahlungen an einem späteren Datum und zu passenden Konditionen festlegen. Seine Karten oder Bankkonten werden dann über einen bestimmten Zeitraum mit den Zahlungen belastet.

Digitale Bezahlformen hatten schon vor der Pandemie mehr und mehr Marktanteile erobert, doch in ihrem Verlauf hat sich dieser Trend zusätzlich beschleunigt. So wurde das Transaktionsvolumen im E-Commerce in Europa im Jahr 2021 auf 465 Milliarden Dollar geschätzt – ein Zuwachs von 30 % im Vergleich mit der Zeit vor der Pandemie.

Die Vorherrschaft von Kartenzahlungen im E-Commerce wird nun zunehmend durch die alternativen Zahlungsmethoden erodiert.

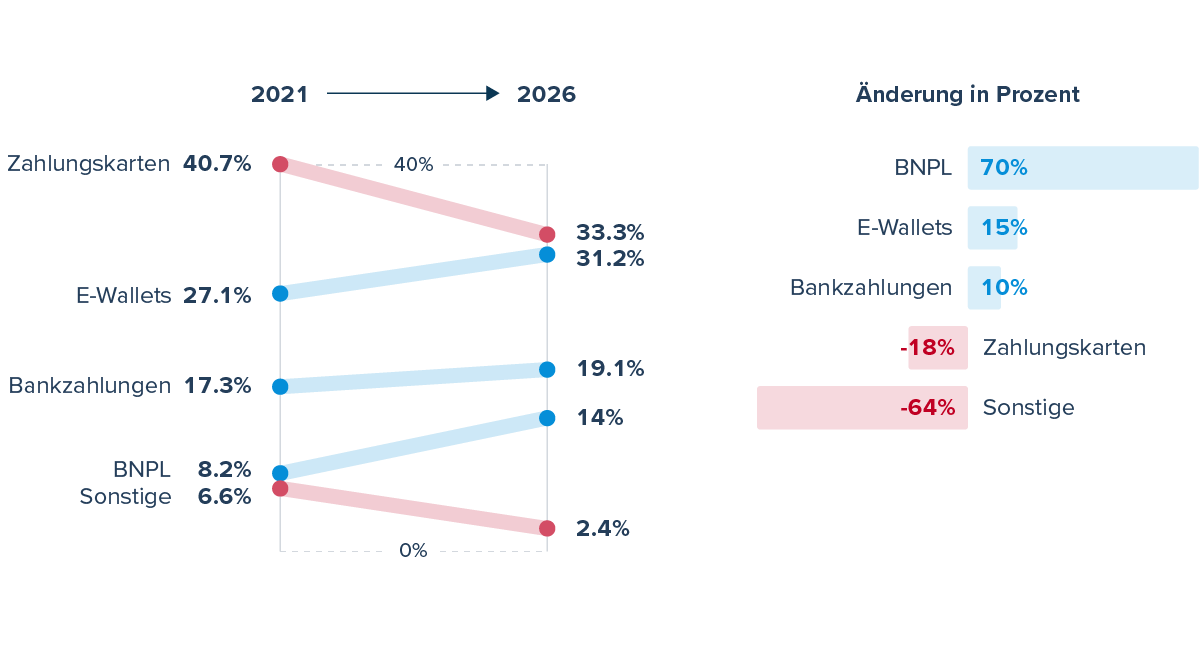

“Schätzungen zufolge sind im Jahr 2021 rund 41 % der Zahlungen im europäischen E-Commerce über Karten erfolgt. Bis 2026 wird mit einem Rückgang dieses Anteils auf 33 % gerechnet.

Doch auch innerhalb des Kartensegments ist in jüngster Zeit ein neuer Trend zu beobachten: inländische oder nationale Zahlungssysteme, die den globalen Marken ihren Anteil an den Kartenzahlungen im Inland streitig machen.

Einige der inländischen Anbieter wie etwa Dankort in Dänemark gibt es schon seit einiger Zeit. Andere Kartensysteme wie beispielsweise Rupay in Indien, Troy in der Türkei und Meeza in Ägypten wurden hingegen erst in den letzten Jahren entwickelt, in denen sie bereits ein beachtliches Wachstum verzeichnen konnten.

Wie unsere Analyse zeigt, ist bei allen alternativen Zahlungskategorien in den kommenden vier Jahren mit Wachstum zu rechnen. Am stärksten wird wohl der Marktanteil von BNPL-Dienstleistungen zulegen: Hier wird für den Zeitraum 2021 bis 2026 von einem Wachstum von 70 % ausgegangen.

Auch bei den BigTechs wird die Kartenzahlung zunehmend von APMs verdrängt. Amazon kündigte zum Beispiel im November an, aufgrund steigender Gebühren keine im Vereinigten Königreich ausgegebenen Visa-Karten mehr zu akzeptieren. Zwar hat sich der Retail-Gigant inzwischen mit Visa geeinigt, doch die Diskussion über das Thema Kartengebühren für Händler ist damit ins Zentrum der allgemeinen Aufmerksamkeit gerückt.

In den USA arbeitet Amazon mittlerweile mit dem führenden BNPL-Fintech Affirm zusammen. Dort können Amazon-Kunden nun Rechnungssummen ab 50 US-Dollar in Raten gleicher Höhe aufteilen, ohne dafür Gebühren oder Verzugszinsen zahlen zu müssen.

Befeuert wird das Wachstum bei den APMs von gleich mehreren Trends. Da wäre zum einen die globale Verbreitung von Smartphones (laut Statista ist die Zahl der Smartphone-Nutzer im Zeitraum 2016 bis 2021 von 3,7 Milliarden auf 6,4 Milliarden Nutzer gestiegen): Verbraucher weltweit können Zahlungen so nun über Gesichtserkennung oder Fingerabdruck einfach authentifizieren und In-App-Zahlungen tätigen. So fanden nach der Mobile-First-Methodik für mobile Anwendungen optimierte Zahlungsmethoden sehr schnell breite Akzeptanz.

Inzwischen ist es dank technologischer Weiterentwicklungen wie APIs leichter für Händler, alternative Zahlungsmethoden anzubieten, was in der Konsequenz auch das Nutzererlebnis für Kunden verbessert hat.

Im Bereich der Open Banking APIs beispielsweise wurde ein europaweites Netzwerk für schnellere Bankzahlungen geschaffen, das beim Checkout integriert werden kann – mehr hierzu erfahren Sie im Abschnitt rund um Open-Banking-Zahlungen im Folgenden.

)